Cette rubrique est composée de deux parties : une note rédigée par Enerdata et le Trilemme de l’énergie du Mexique, issu des travaux du Conseil Mondial de l’Énergie.

Politique énergétique

Le Mexique cherche à renforcer ses deux entreprises publiques de l’énergie, la compagnie d’électricité Commission fédérale d’électricité (CFE) et le groupe pétrolier Petróleos Mexicanos (Pemex), après une période de politiques de libéralisation entre 2012 et 2018. Le secteur électrique a été dérégulé au cours des années 2013-2014, avec la fin du monopole de la CFE sur la production de l’électricité qui a abouti à l’arrivée de grandes entreprises internationales (Enel, Iberdrola, ENGIE…) à travers des procédures d’appels d’offres. Le nouveau Parlement a adopté début 2021 une loi visant à favoriser la CFE en lui donnant un accès préférentiel aux réseaux électriques par rapport aux producteurs indépendants. Alors qu’une partie du texte a été invalidée par la Cour suprême, le gouvernement envisage de modifier la Constitution afin de permettre à l’ensemble des mesures en faveur de la CFE d’être adoptées. En 2013, la réforme de l’énergie a également ouvert le secteur des hydrocarbures aux investisseurs privés et étrangers, y compris les grandes majors internationales. Le Mexique a également mis en place de nouveaux types de contrats (contrat de partage des bénéfices, contrat de partage de la production et licence, avec des redevances plafonnées à 12,5%) attribués dans le cadre d’un processus d’appel d’offres ouvert. En 2021, la justice a suspendu certaines dispositions de la réforme et la Commission de régulation de l’énergie (CRE) a suspendu un grand nombre de contrats accordés à des entreprises privées.

Selon la loi générale sur le changement climatique, la part d’énergies considérées comme « propres » (nucléaire, cogénération et capture et stockage géologique de CO2) dans la production totale d’électricité doit atteindre 34% en 2024, 37,7% en 2030 et 50% en 2050. Le pays prévoit désormais d’atteindre une part de 50% en 2034. Par ailleurs, des quotas d’énergie propre ont été introduits pour les fournisseurs et les grands consommateurs par le biais de certificats d’énergie propre (CEL). Ce quota est fixé à 10,9% de la consommation d’énergie en 2021 pour tous les gros consommateurs, y compris la CFE. Il doit augmenter progressivement pour atteindre 35 % en 2024.

Dans sa contribution déterminée au niveau national (CDN), le pays s’est engagé à réduire les émissions de gaz à effet de serre (GES) de 22% en 2030 par rapport à un scénario de référence. Le Mexique pourrait porter ses objectifs de réduction des émissions à 36% s’il obtient l’accès à des fonds climatiques ou si un prix du carbone est fixé au niveau mondial. Les émissions de CO2 issues de la combustion ont diminué de 5% en 2019 et de 17% en 2020, jusqu’à 371 MtCO2, après être restées plutôt stables entre 2015 et 2018. Auparavant, elles avaient augmenté de 75 % entre 1990 et 2012.

Situation énergétique

La consommation totale d’énergie par habitant est de 1,2 tep (+ 13% en comparaison avec la moyenne pour l’Amérique centrale) et la consommation d’électricité par habitant a atteint environ 2 100 kWh (2020, + 19% par rapport à la moyenne pour l’Amérique centrale). La pandémie de Covid-19 a entraîné une réduction de 15% de la consommation totale d’énergie, à 148 Mtep en 2020, soit le niveau de 2000. Auparavant, la consommation totale d’énergie était en recul depuis 2013 (de 1,5%/an sur 2013-2019). La part du pétrole dans la consommation totale du pays est en baisse (42% en 2020 contre 53% en 2010) au profit du gaz (de 30% en 2010 à près de 40% en 2020).

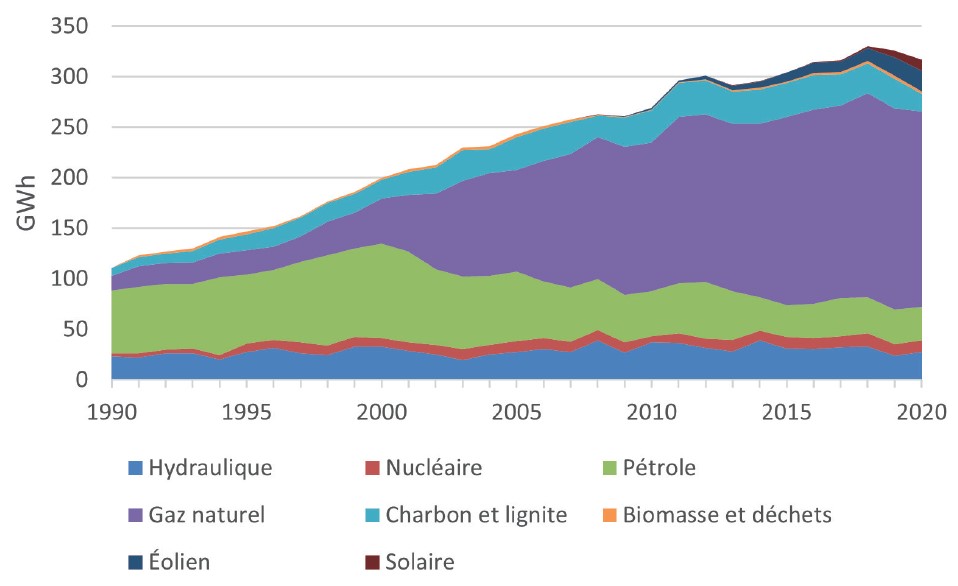

La capacité électrique s’établit à 90 GW (fin 2020), avec 61 GW de thermique (dont 38 GW de gaz), 13 GW d’hydraulique, 8 GW d’éolien, 5,6 GW de solaire, 1,6 GW de nucléaire et 0,9 GW de géothermique. La pandémie de Covid-19 a accéléré la tendance à la baisse de la production d’électricité depuis 2019 : elle a diminué de 1,3% en 2019 et de 2,8% en 2020 pour atteindre 322 GWh après une augmentation de 2,5%/an en moyenne sur 2010-2018. Le gaz a couvert 60% du mix électrique en 2020, suivi par le pétrole (10%), l’hydraulique (9%), l’éolien (6%), le charbon (5%), le nucléaire (4%), le solaire (3%) et la géothermie (2%). Les parts du gaz et de l’éolien ont augmenté rapidement depuis 2010, respectivement de 7 et 6 points, au détriment du pétrole et du charbon (- 6 points chacun).

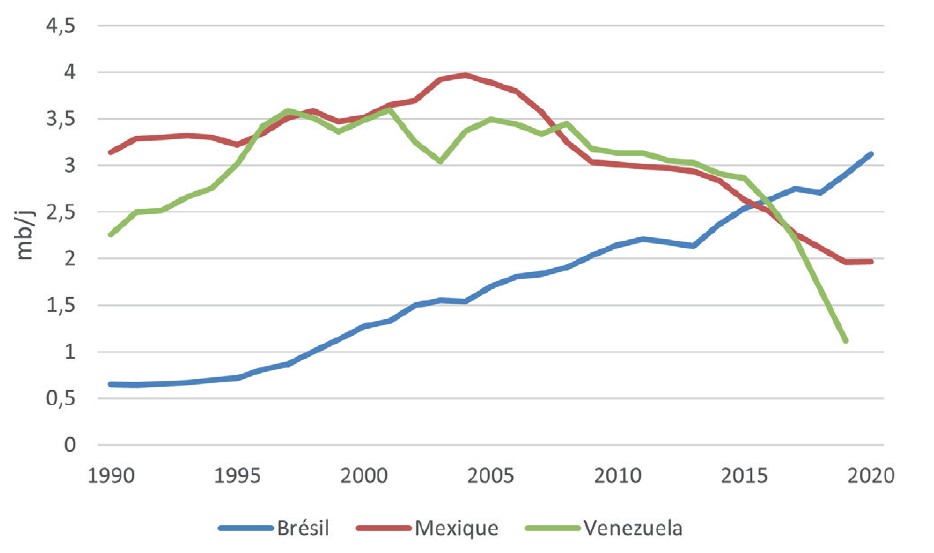

Depuis un pic à 4 Mb/j en 2004, la production de pétrole a baissé de 4,6%/an en moyenne jusqu’en 2019 et est restée stable en 2020 (2 Mb/j). Environ 70% de la production est extraite dans la baie de Campêche, au sud du golfe du Mexique (offshore). Le recul de la production pétrolière du Mexique s’explique principalement par le déclin du champ Cantarell (de 2 Mb/j en 2004 à 0,16 Mb/j en 2018 et aucune production depuis 2019). Environ 63% de la production est exportée (60 Mt en 2020). L’absence de capacités de raffinage suffisantes et l’augmentation de la consommation intérieure ont conduit Pemex à exporter du pétrole brut pour le traiter aux États-Unis. Le Mexique importe actuellement 56% de sa consommation de produits pétroliers (importations nettes de 36 Mt de produits pétroliers en 2020). Les importations de produits pétroliers ont reculé de plus d’un quart en 2020. La production de gaz a diminué depuis un pic de 51 Gm3 en 2010 jusqu’à 29 Gm3 en 2019 (- 6% par an en moyenne), niveau qui est resté stable en 2020.

Figure 1. Évolution de la production électrique

Source : Enerdata, Global Energy & CO2 Data

Figure 2. Évolution de la production pétrolière (Brésil - Mexique - Venezuela)

Source : Enerdata, Global Energy & CO2 Data

Perspectives

En octobre 2020, le gouvernement a dévoilé un plan de développement des infrastructures d’un montant total de 14 milliards de dollars US (Md$), dont 4,6 milliards alloués au secteur de l’énergie. Parmi les principaux projets, le gouvernement entend investir 2,7 Md$ pour l’achèvement d’une cokerie à la raffinerie d’Hidalgo, 720 Md$ pour moderniser la raffinerie de Cadereyta, et 1,2 Md$ pour construire une usine de liquéfaction de gaz naturel à Salina Cruz. En décembre 2020, un autre paquet d’investissements a été présenté avec 5,7 Md$ d’investissements destinés au secteur de l’énergie, y compris 6 projets de centrales à cycle combiné gaz et le terminal GNL d’Ensenada de 2,3 Md$ dans l’État de Basse-Californie.

Le pays prévoit une croissance moyenne de la demande d’électricité de 3% par an. Le gouvernement estime que 55 GW de capacités supplémentaires seront nécessaires d’ici 2034 pour atteindre une capacité d’environ 130 GW. Pour la période 2025-2034, environ 53% des capacités supplémentaires devraient provenir du solaire, 28% de centrales à cycle combiné gaz et 16% de l’éolien. Actuellement, 2,7 GW de projets solaires sont actuellement en construction, ainsi que 2 GW de centrales à gaz et 1,9 GW de capacité éolienne.

Enfin, le gouvernement cherche à relancer la production de pétrole brut en relançant l’exploration. En 2018, le plan national de production d’hydrocarbures a fixé un objectif de production de pétrole de 2,4 Mb/j en 2024 (contre 1,8 Mb/j en 2019). Pemex prévoit d’investir dans les champs actuellement en exploitation (nouveaux puits et réparations majeures) et de développer les réservoirs nouvellement découverts. Pour faire face à la forte croissance de la demande de produits pétroliers raffinés et améliorer son indépendance énergétique, le Mexique entend cesser d’exporter du pétrole brut à l’étranger d’ici 2024. Pour ce faire, Pemex construit une nouvelle raffinerie (Dos Bocas), d’une capacité de 340 kb/j (dont 170 kb/j d’essence et 120 kb/j de diesel) dans l’État de Tabasco. Son coût de construction est estimé à environ 8 Md$ et sa mise en service est prévue en 2022.

Bases de données énergie - climat

Bases de données énergie - climat Analyse du Marché

Analyse du Marché