Quelles sont les causes de l'augmentation de la demande de gaz en Chine et aux États-Unis ?

Obtenir cette brève au format PDF

Ce mois-ci, nous examinons les derniers développements sur les marchés du gaz, en particulier aux États-Unis et en Chine. Ce dossier est rédigé par Karine Pollier, responsable des statistiques énergétiques chez Enerdata et Morgan Crénes, responsable des études de marché chez Enerdata.

Énergie et émissions au sein du G20 : 2018, une répétition de 2017 ?

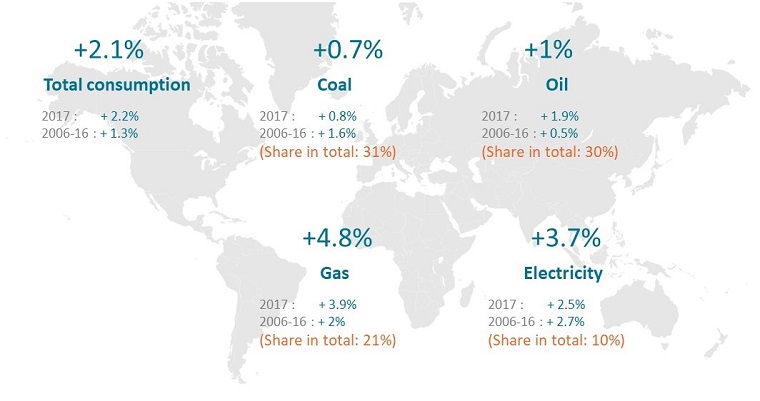

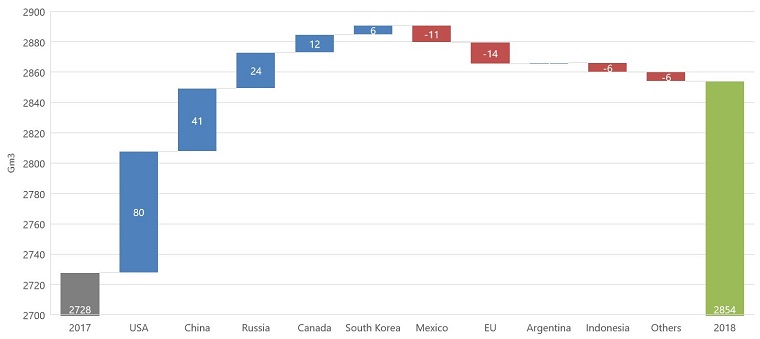

Les toutes dernières statistiques montrent que 2018 n'a pas été une année très différente de 2017, avec des tendances de consommation d'énergie très similaires. La consommation mondiale d'énergie dans les pays du G20 a continué d'augmenter en 2018 au même rythme qu'en 2017 (+2,1%), les augmentations les plus importantes concernant le gaz naturel (+4,8%) et l'électricité (3,7%). Ces taux de croissance sont le résultat d'une croissance économique robuste dans la plupart des pays du G20, et de besoins accrus en chauffage et en climatisation dans certains pays. La figure 1 présente les chiffres clés pour 2018.

Figure 1 : Hausse généralisée de la consommation en 2018

Source : Enerdata, Global Energy & CO2 Data

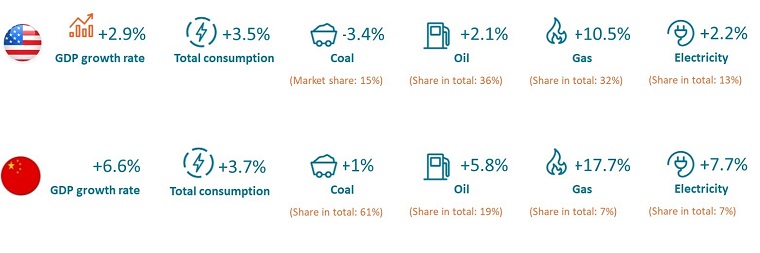

70% de la hausse de la consommation mondiale d'énergie provient des États-Unis et de la Chine

La consommation totale d'énergie a augmenté de manière significative dans ces deux pays en 2018 - les États-Unis enregistrant la plus forte croissance au cours des 30 dernières années, et la Chine connaissant sa plus forte croissance en termes de consommation d’énergie depuis 2012. Dans les deux cas, la croissance économique a été le principal moteur. La consommation d'énergie par unité de PIB (ou "intensité énergétique" du PIB) a diminué à un rythme plus lent en Chine que les années précédentes (-2,7% en 2018, contre -3,7% en 2007 ou -3% sur la période 2000-2016). Entre-temps, cet indicateur a légèrement augmenté aux États-Unis (+0,6%).

Figure 2 : Croissance de la consommation énergétique et du PIB en 2018

Source : Enerdata, Global Energy & CO2 Data

Chine : Des changements à l'horizon, mais le charbon demeure prédominant

Le charbon reste la principale énergie consommée en Chine (61% du mix énergétique en 2018), suivi du pétrole (19%). La consommation de charbon a augmenté rapidement en Chine pendant des décennies, principalement tirée par la production d'électricité, ainsi que par certains secteurs industriels comme la production d’acier, de produits chimiques et de ciment.

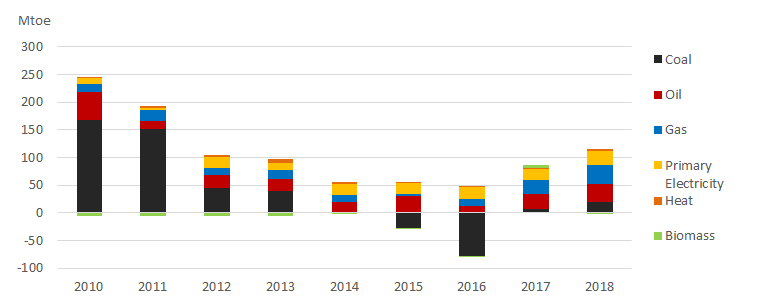

Figure 3 : Évolution de la consommation totale d'énergie en Chine depuis 2010

Source : Enerdata, Global Energy & CO2 Data

En 2018, la consommation de charbon a continué d'augmenter (+1%), même si l'on constate un ralentissement, qui a véritablement commencé en 2012, encouragé par les politiques de conversion du charbon vers le gaz et le développement des capacités solaires et éoliennes1.

La consommation d'électricité a augmenté de près de 8% en 2018, tirée à la fois par les industries à forte consommation d'électricité, dont le ciment et l'acier, et par une demande accrue pour le froid (dans le secteur résidentiel, environ 10 % de l'électricité est utilisée pour la climatisation. Dans le secteur des services, ce chiffre est plus élevé).

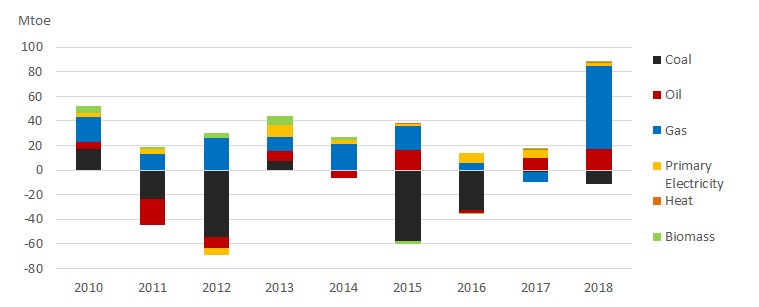

Etats-Unis : Divers facteurs font augmenter la consommation de gaz

Aux États-Unis, la consommation de charbon a fortement diminué en 2018 (-3,4%), atteignant son niveau le plus bas en 40 ans suite à l’arrêt de centrales au charbon2. Ces arrêts ont été décidés du fait de normes d'émissions plus strictes ainsi que de la disponibilité de gaz naturel moins cher pour la production d'électricité.

La consommation de gaz a augmenté d'environ 10% en 2018, après une baisse en 2017 ; environ la moitié de cette augmentation provient de la production d'électricité. La consommation d'électricité a augmenté de 2,2% (après une baisse de 1% en 2017) sous l'impulsion du secteur résidentiel (+6,2 %), principalement en raison de l'augmentation de la consommation d'électricité pour les appareils électroménagers et de l’éclairage (représentant environ la moitié de la consommation électrique du résidentiel) et la climatisation (environ 25% de la consommation électrique totale utilisée dans le secteur résidentiel3).

Figure 4 : Evolution de la consommation totale d'énergie aux USA depuis 2010

Source : Enerdata, Global Energy & CO2 Data

Hausse spectaculaire de la demande de gaz naturel en Chine et aux États-Unis en 2018

Dans les pays du G20, la demande de gaz a augmenté pour la deuxième année consécutive en 2018, avec une hausse de 4,8%. Aux États-Unis, la demande d'électricité est croissante, tandis qu'en Chine, c'est la substitution du charbon qui a été le moteur de cette hausse. En Europe, la demande de gaz diminue en raison du ralentissement économique, de l'amélioration de la disponibilité de l'énergie hydroélectrique et des conditions climatiques plus clémentes.

En conséquence, la Chine est devenue le deuxième plus grand contributeur à la croissance de la demande mondiale de gaz en 2018 (25 %), derrière les États-Unis (48%).

Figure 5 : Pays contributeurs les plus importants du G20 à la croissance de la demande de gaz, 2017-2018

Source : Enerdata, Global Energy & CO2 Data

L’abandon progressif du charbon entraîne une augmentation de la demande de gaz en Chine

La Chine se tourne vers le gaz naturel pour réduire la pollution atmosphérique due à la combustion du charbon. Dans le 13e plan quinquennal de la Chine et dans la dernière "Stratégie de révolution de la production et de la consommation d'énergie" (2016-30), le gouvernement chinois se fixe pour objectif d’augmenter la part du gaz naturel dans le mix énergétique primaire de 5,9 % en 2015 à 10 % en 2020 et 15 % en 2030.

Le gouvernement chinois a également pris des mesures pour réduire la dépendance au charbon des ménages en accélérant le passage au gaz naturel. En 2017, un nouveau " plan de chauffage propre " a fixé des objectifs pour que chaque année, dans les 4 ans à venir, environ 3 millions de foyers ruraux du nord de la Chine passent d’une chaudière à charbon à un chauffage plus propre. L'objectif de la Chine est de réduire la part du charbon dans le mix énergétique primaire à moins de 58% d'ici 2020, contre 71% en 2010. En 2018, ce chiffre s’élève à 61%.

Malgré une légère augmentation (+1%) de la consommation de charbon en 2018, la croissance de la consommation de charbon a été inférieure à la croissance énergétique totale depuis 2012. Dans le même temps, la consommation de gaz a connu une croissance moyenne à deux chiffres (+11%) avec notamment une hausse de 15% en 2017 et un pic de 18% en 2018.

L'abondance de l'offre intérieure soutient la consommation de gaz aux États-Unis

Les États-Unis sont devenus le premier producteur mondial de gaz en 2018. Cela est dû au développement du gaz de schiste, qui représentait environ 70% de la production totale de gaz aux États-Unis, et en particulier au gaz de schiste provenant de la production croissante de pétrole de réservoir compact.

Les prix du gaz naturel restent bas aux États-Unis en raison de l'abondance de l'offre, ce qui a entraîné à la fois une augmentation de la consommation intérieure, en particulier dans le secteur électrique, et une augmentation des exportations de gaz naturel4.

La croissance exceptionnelle de la consommation de gaz en 2018 (+10,6%), contrastant avec un faible taux de croissance entre 2000 et 2017 (+1%/an), a été principalement tirée par la production d'électricité et par le secteur du bâtiment, pour lequel la consommation a augmenté de 12% en 20185.

Impacts sur les marchés du gaz

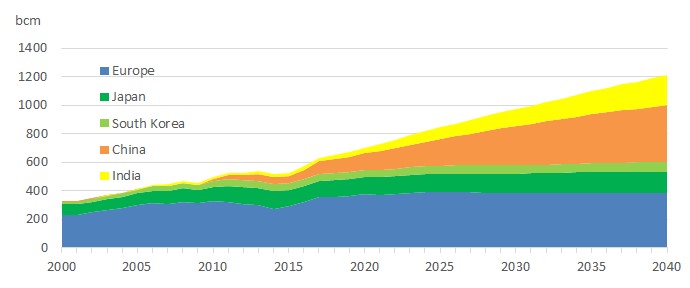

D’après les projections d'Enerdata, la demande mondiale de gaz devrait atteindre environ 5 135 Gm3 en 2040 (contre 3 758 Gm3 en 2017). Une grande partie de cette demande provient des pays asiatiques, qui devraient contribuer à environ un tiers de la hausse de la demande totale (dont 15% rien que pour la Chine). Le gaz représentera 26% de la demande mondiale d'énergie primaire en 2040 d’après le scénario EnerBlue6, contre 22% en 2018. Les volumes de gaz commercialisés augmentent mécaniquement, les importations en provenance des principaux pays importateurs doublent entre 2017 et 2040 (EnerBlue).

Figure 6 : Les importations nettes de gaz augmentent considérablement en Chine et en Inde

Source : Enerdata, EnerFuture et Global Energy & CO2 Data

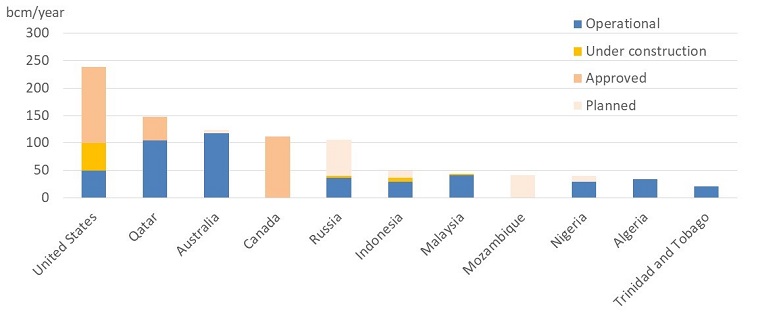

Le secteur du GNL sera fortement impacté, sa part dans les échanges mondiaux de gaz passant d'un tiers en 2017 à 60% en 2040. Du côté de l'offre, l'Australie et les États-Unis ont été les principaux contributeurs à l'augmentation de la capacité d'exportation de GNL en 2018, représentant respectivement 50% et 30% des ajouts totaux. Les Etats-Unis sont des acteurs encore récents sur le marché du GNL, et se positionnent encore loin derrière les deux leaders, le Qatar et l'Australie7. Malgré la croissance de la demande intérieure, l'abondance de la production américaine de gaz de schiste se traduit par une croissance de la part américaine du marché du GNL au cours des cinq prochaines années.

Figure 7 : Les États-Unis et le Canada tireront la croissance des capacités de liquéfaction de GNL

Source : Enerdata, World LNG database

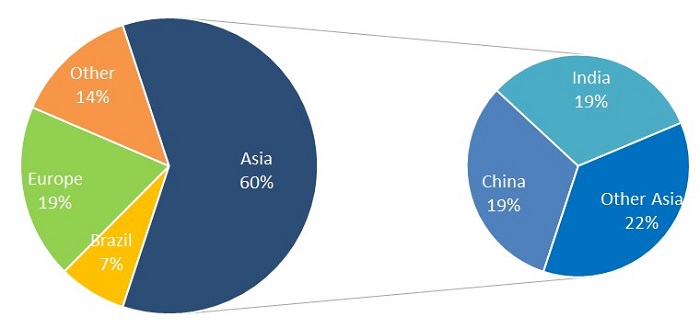

Du côté de la demande, l'Asie sera le moteur de la croissance des importations de GNL, ce qui nécessitera des développements significatifs de capacités de regazéification. Ceux-ci seront principalement concentrés en Chine et en Inde, mais aussi en Europe, où chacun devrait fournir 19% des développements futurs.

En Chine - qui est devenue le deuxième importateur GNL en 2018 (derrière le Japon) et pourrait devenir le premier importateur d'ici 2030 - les importations de GNL combleront l'écart entre la production nationale, les importations par pipeline et la demande croissante. La dépendance grandissante de la Chine à l'égard des importations de GNL fera de ce pays un acteur clé sur les marchés du gaz.

Figure 8 : L'Asie domine les capacités mondiales de regazéification de GNL prévues et en construction

Source : Enerdata, World LNG Database

Incertitudes des marchés lié au niveau inattendu de la demande

Dans l'ensemble et à court terme, on s'attendait à une vague massive de GNL – qui fasse baisser les prix du gaz naturel dans le monde entier - en raison de l'augmentation importante des capacités d'exportation de GNL ces dernières années, principalement en Australie, mais également aux États-Unis et dans d'autres pays (l'Australie vient de dépasser le Qatar en tant que premier exportateur mondial de GNL). Ce n’a cependant pas été le cas jusqu’à aujourd’hui. Ceci est dû à une augmentation très forte et inattendue de la demande de GNL en Chine, qui a absorbé la totalité de l'excédent de gaz. Sur le long terme, la dynamique de l'offre et de la demande, et donc des prix internationaux, reste incertaine compte tenu des importantes capacités d'exportation supplémentaires prévues en Amérique du Nord mais aussi au Qatar, en Afrique et ailleurs. Ce qui est certain, c'est que du côté de la demande, beaucoup dépendra de la capacité d'absorption de GNL de la Chine.

Dans quelle mesure le gaz naturel sera-t-il un soutien à la transition énergétique ?

La demande et le commerce du gaz devraient tous deux augmenter, mais joueront-ils un rôle important dans le ralentissement de l'augmentation de la température mondiale ? Bien qu'il s'agisse d'un combustible fossile, la faible teneur en carbone du gaz naturel et son efficacité supérieure à celle du charbon en font une option viable pour réduire les émissions de GES8.

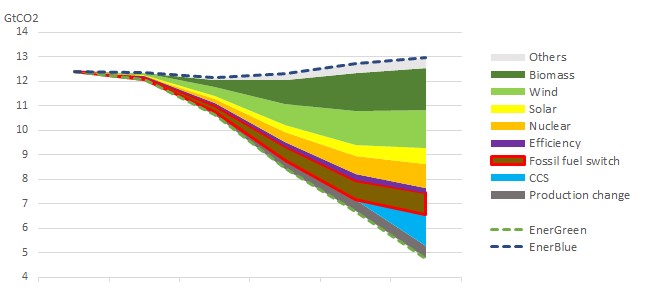

Le gaz naturel pourrait jouer un rôle important dans la réduction des émissions de GES du secteur de l'électricité en remplaçant le charbon comme combustible dans les centrales électriques. La transition vers le au gaz pourrait représenter environ 20% des réductions totales d'émissions dans le secteur électrique (cumulées jusqu'en 2040), et même un peu plus aux Etats-Unis -d’après EnerFuture et l’outil AERO Analytics, si l’on compare un scénario de référence et un scénario atteignant les objectifs des NDC.

Le gaz naturel jouerait également un rôle majeur dans la l’atteinte des réductions d'émissions nécessaires dans le secteur de l'électricité dans un scénario compatible avec une augmentation de la température mondiale limitée à +2°C à long terme (au niveau mondial, cela correspond à 14 % de réduction en cumulé d'ici 2040). En termes de dynamiques, le gaz jouerait un rôle important à court et moyen terme, tandis que les énergies renouvelables seraient les principales solutions à long terme.

Figure 9 : Options de réduction des émissions dans le secteur électrique pour atteindre l'objectif de 2°C

Source : Enerdata, EnerFuture, AERO

Notes :

1 Augmentation de la capacité solaire de 44 GW en 2018 et de 20 GW pour l'éolien.

2 Environ 13 GW de centrales au charbon ont été mises hors service en 2018 et 14,5 GW de nouvelles centrales au gaz ont été ajoutées.

3 Près de 90% de 10 foyers américains utilisent des climatiseurs centralisés ou individuels.

4 Les exportations américaines de GNL ont atteint 28 milliards de m3 en 2018, soit 22% de leurs exportations de gaz. Compte tenu des divers projets d'exportation de GNL actuellement en construction et devant être achevés d'ici 2020, les exportations de GNL devraient atteindre 100 à 110 milliards de m3 en 2020 et représenteront une part croissante des exportations de gaz naturel, dépassant même les exportations de gaz naturel par pipeline en 2020au niveau mondial.

5 Le secteur du bâtiment (résidentiel et tertiaire) représentant 56% de la consommation finale de gaz en 2018.

6 EnerBlue donne un aperçu du système énergétique basé sur l'atteinte des objectifs 2030 des NDCs (scénario 3-4°C).

7 Capacités de liquéfaction respectives de 117 Gm3, 104 Gm3 et 46 Gm3 de GNL fin 2018.

8 Pour la production d'électricité, les nouvelles centrales au gaz émettent généralement deux fois moins de CO2 que les centrales au charbon.

Bases de données énergie - climat

Bases de données énergie - climat Analyse du Marché

Analyse du Marché